キャッシュレス決済。種類と使い分け

最近の日本におけるキャッシュレス決済の動向を、PT(情報処理技術)の観点も交えて整理してみます。

- ✅ 主な普及状況・数字

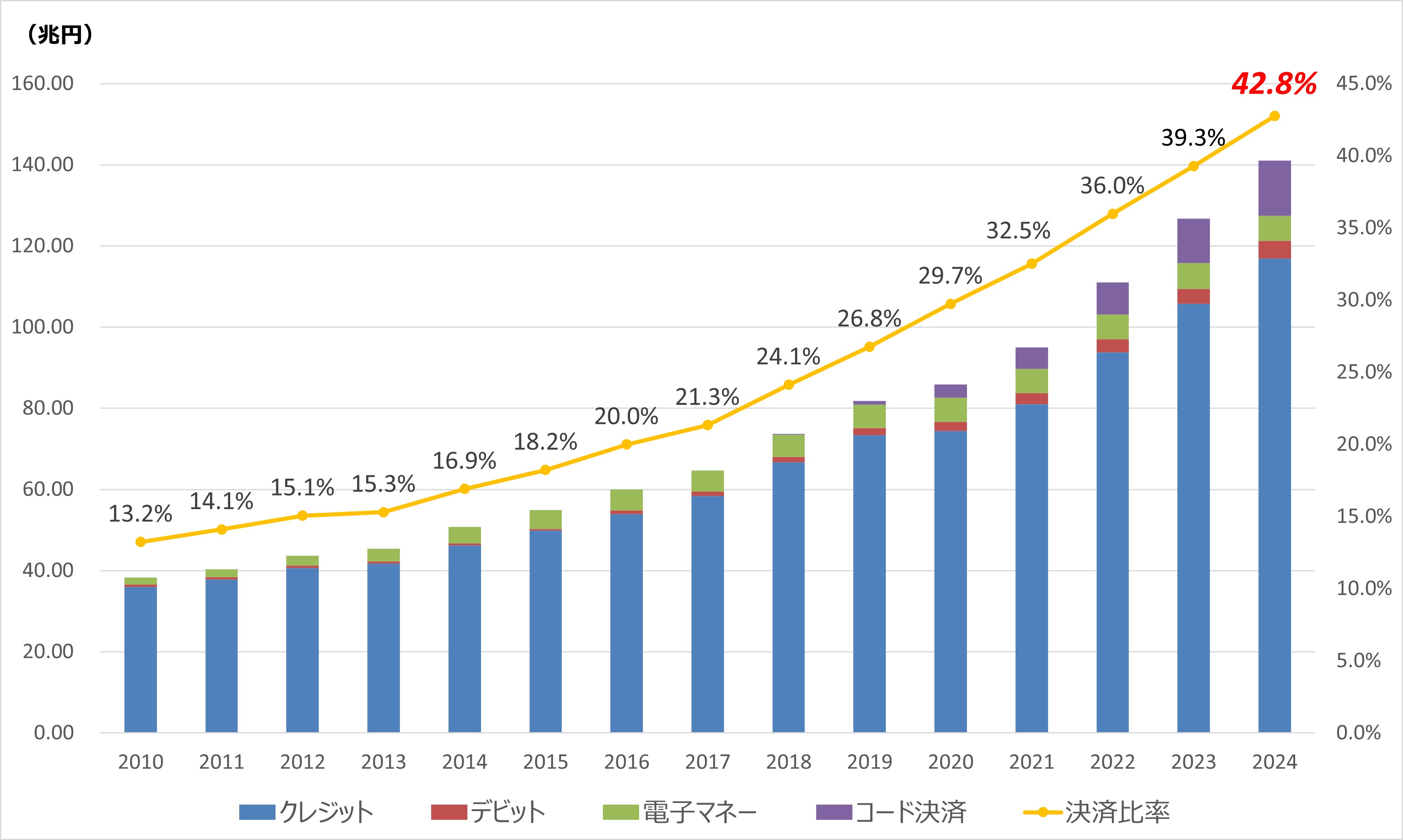

- 経済産業省が発表しているところでは、2024年のキャッシュレス決済比率(現金以外の支払いが占める割合)は **42.8%** となり、政府が2025年6月までに “4割(40%程度)” としていた目標を前倒しで達成しました。

- 金額ベースの内訳では、クレジットカードが約82.9%、デビットカードが3.1%、電子マネーが4.4%、コード決済(QR決済など)が9.6%という分布です。 ([経済産業省][1])

- 決済手段別の 利用傾向として、若い世代では「コード決済アプリ」や「ブランドデビットカード」が増えており、対面(店舗)/非対面(オンライン)での使われ方にも二極化の傾向があります。

- 決済手段別の 利用傾向として、若い世代では「コード決済アプリ」や「ブランドデビットカード」が増えており、対面(店舗)/非対面(オンライン)での使われ方にも二極化の傾向があります。

- 🔍 特に注目すべきトレンド・ポイント

いくつか、特に知っておいて損のないポイントがあります。

- コード決済(QR決済)の伸び

“電子マネー”や“クレジットカード”と比べるとコード決済の比率はまだ小さいものの、成長率が高くなっています。たとえば、2025年の調査では、コード決済アプリの利用率が過去最高の72%となったというデータもあります。

このことから、スマホ決済(QR/バーコード)への移行が着実に進んでおり、特に若年層の生活基盤になってきています。 - 高齢者・一人暮らし・地域格差の課題

報告の中でも、「高齢者層へのアプローチ強化が今後の重要課題」とされており、都市部と地方、店舗規模(大手/中小)によって導入・利用の温度差が存在します。

スマホ操作に慣れていない高齢者の場合、導入ハードルが「操作」「安全安心」「使い方わかるかどうか」であるため、サポート・教育も鍵となります。 - 店舗・中小事業者の手数料・導入コスト問題

キャッシュレスを導入する店舗側のコスト・手数料も無視できない課題です。

決済手段を増やすことで「設備導入」「決済端末」「手数料」などが発生し、特に中小・個人店舗では負担となるケースも報じられています。 - 「支払を意識しない決済」へ向かう動き

政府資料では「支払いを意識しない決済」=ユーザーが「支払いをほとんど意識せずに済む」状態を目指すという方向性が示されています。

例えば、交通機関・定期券・自動チャージ・スマホ+端末連携…といった “流れるような決済体験” が今後増えていきそうです。 - 🎯 ご自身の日常・SNS投稿のための活用も含め、いくつかヒントを整理します。

- スマホ決済(QR/バーコード)を使ってみる:例えば日々の買い物・コンビニ・飲食店などで「スマホでさっと払う」体験を一度試してみると、SNS投稿のネタにもなりますし、利便性を体感できます。

- セキュリティ・安心面を確認:スマホ紛失・誤操作を考えると、二段階認証・利用通知・アプリのロック設定などをあらかじめ設定しておくと安心です。

- 店舗側(たとえば紹介されている中小企業のお客さま)へのアドバイス:キャッシュレス導入を検討している店舗に対して、「どんな決済手段があるか」「手数料はどうか」「どれだけ利用者がいるか」を情報提供することで、IT支援者として価値を発揮できます。

* SNS投稿での活用:キャッシュレスを使った体験(「今日この店でスマホ決済してみた」「ポイント○○もらった」など)を投稿することで、フォロワーにも「今どきの支払い事情」をシェアできます。 - ⚠️ 考えておくべき課題・留意点

- 現金の完全排除には至っておらず、特に地方・高齢者・小規模店舗では現金ニーズが残っています。

- スマホ・ネットワーク・端末トラブル時の代替手段を考えておくことが重要です。

- プライバシー・データ活用の観点から、自分の決済データがどう使われるか(マーケティング、ポイント還元、提携店舗)を理解しておくと安心です。

- 店舗導入の際、決済手数料・端末コスト・スタッフ教育など“誰が負担するか”を明確にしておくことが中小事業者支援では鍵です。